不耽于企业年报、季报中的一城一池,需要在更长的时间和更大的环境生态中来等待手术机器人的“蜕变”。

手术机器人企业再一次面临盈利的灵魂拷问。

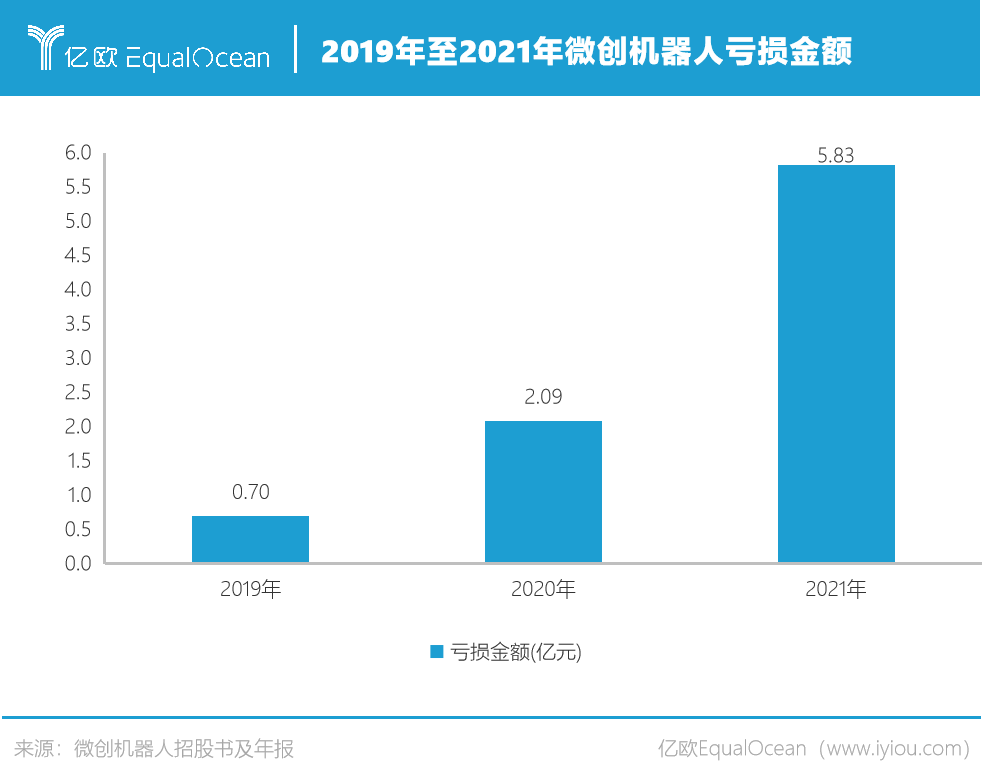

3月30日,微创机器人公布了上市的首份财报,2021年净亏损5.83亿元,同比扩大179.08%。与巨额亏损相比,同年收入仅为215万元。

业绩报告一出,微创机器人的股价也应声而跌。截至发稿,其股价为26.55港元/股,市值仅为254.51亿港元。相较于股价巅峰时期,市值下跌了近57%。即使二级市场欠佳,手术机器人赛道依然保有余温。

据亿欧大健康不完全统计,2022年一季度手术机器人融资已发生7起融资事件,其中5起单笔融资过亿元。支撑一级市场信心的或是直觉外科的盈利奇迹,从2000年登陆纳斯达克以来,其股价暴涨35倍,为投资者赚得盆满钵满。

手术机器人赛道的高成长性与造富能力也被人所熟知,投资机构、创业者纷纷把目光转向这个仍处于培育期的国内市场,意图用不同国家手术机器人发展偏差,来在这个百亿市场分一杯羹。无数热钱涌进这个赛道,仅2021年一年总融资金额超过30亿元。

然而复制达芬奇手术机器人的股价奇迹,对于企业来说并非易事。在成为医疗器械的下一个爆点之前,手术机器人还要迈过几道坎?

医生刚需与企业难挣钱的悖论

手术机器人在世界微创外科领域可谓是当之无愧的革命性手术工具,大大提升了手术的精准度,也释放了医疗资源。曾有券商预测,2030年国内手术机器人市场规模超700亿元,其中腔镜机器人400亿元、骨科手术机器人100亿元。

可回归到商业化本质,企业们BP里的市场空间、预期营收能如期兑现吗?

2019年至2021年,微创机器人亏损额分别为0.6亿元、2.09亿元和5.83亿元,何时止损仍未可知。天智航也处于连年亏损期,盈利成为所有手术机器人难以言说的痛。

市场很大,想象空间很丰满,但并不意味着企业唾手可得。微创机器人上市之初,曾揭了中国骨科手术机器人的“老底”。招股书中坦言,截至2020年12月31日,中国仅安装189台腔镜及关节置换手术机器人,手术渗透率分别约为0.5%和0.1%。渗透率之低,足以说明手术机器人市场培育“道阻且长”。

“手术机器人对医院来说仍然是奢侈品。”北京天智航医疗科技股份有限公司总经理徐进博士指出。天智航从2017年至今,出售了百余台手术机器人,市场覆盖率已然成为骨科赛道佼佼者。再看腔镜手术机器人王者——达芬奇,据亿欧智库统计,已销售15年,在中国装机仅为210余台(截至2021年10月)。“高单价,低开机率”的现状足以让所有厂商焦虑。

在徐进看来,成本仍是医院核心关注点。他透露,2022年天智航将会下沉较多机型价格,去做一些单功能的适配,合理分配机型价格,以放量的策略来摊薄研发成本和营销费用,提高产能利用率。

“目前国内只有天智航、微创、华科精准等少数企业处在商业化阶段,大多手术机器人企业仍在研发中,或者处于筹建商业化团队的阶段。”天峰资本合伙人汤浩介绍到,商业化方式还要看机器人所属行业分类和总价。如果手术机器人总价较低,对于企业而言,直接销售给医院颇为合适。如果总价过高,或者囿于医院配置证问题,可以通过先租后买或者租用方式来占领市场。

事实上,手术机器人销售分为经销模式与直销模式。直销客户基本为医院,由于医院购置骨科手术机器人涉及的环节较多、流程相对复杂,导致销售周期长,进而增加了骨科手术机器人销售的不确定性。“从科主任感兴趣,向医院报告到最后装机验收通常需要12个月——18个月的周期,甚至有客户已经跟了两年多。”徐进介绍道,在医院招标采购过程中,只要有竞争对手提出异议,就需重新答复,再开始新一轮的流程。这个所谓“异议”可以是标书细节、单数制定、价格等任何不同意见,一经收到,就得马不停蹄开启新一轮回复。

即便顺利签单,应收账款周转天数也较长。一般情况下,企业与医院签订的合同留有一定比例的质保金,期限较长。另一方面,医院资金审批流程较长,回款时间较慢,影响企业的现金流。

纵览全球骨科手术机器人市场,亏损已成为老大难问题。美敦力收购的以色列公司Mazor Robotics,2015年至2017年,该公司曾分别亏损1538、1866、1241万美元。被捷迈邦美收购的MEDTECH,2013年至2015年,该公司分别亏损125、200、262万欧元。

诚然,手术机器人作为高端医疗设备领域,不可避免地面临前期研发投入高、获批上市销售流程时间长等问题,这大大增加了企业盈利的不确定性。在2021年业绩报告中,两家企业均提及研发费用成为亏损的原因之一。此外,即使2018年手术机器人被放宽至乙类管理,医院购买和引进手术机器人仍需要省级卫生健康委的配置许可。

种种特性,注定了手术机器人商业化之路不会太好走。

不妨对手术机器人多点耐心

微创机器人从巅峰时期的600亿,缩水到如今的254亿;天智航从360亿的市值高点,跌落至如今的63亿。跌跌不休的股价,无不在印证着高端医药器械的慢,与资本追逐的快相悖离。

时针拨回至2020年7月7日,当人们都在为“科创板迎来首个手术机器人企业”而欢呼。徐进却在担忧:到底能跑出多高的市值呢?当天的结果超出他们预料,收盘价为86元,较发行价上涨614.29%,市值达到359.86亿元。而这为人称道的高光时刻,给天智航带来了不小的压力:手术机器人仍处于市场培育期,对于医院而言,仍有奢侈品的特性,可其需要大规模放量,以覆盖高昂的研发和推广成本。

手术机器人在当时承受了过多殷切的目光,而医疗器械的发展、培育仍需要时间,来证明哪些企业是“时间的朋友”。当热钱慢慢抽离,资本不再拥趸,股价在二级市场被打成骨折,阵痛之下反而更有利于行业的良好发展。

天智航虽然连年亏损,但一些改变正在发生。2021年8月,天智航宣布公司骨科手术机器人所支持的手术及一次性配套耗材纳入北京医保。徐进透露,纳入医保后,北京地区患者仅需额外支出几千元就可负担一台骨科手术机器人辅助手术。依据手术难度不同及适应证,价格会略有差异。

在构建临床需求、解决经济效率限制后,手术机器人或能迎来自己的春天。“纳入医保之后,手术量增长还是比较可观的。在正式收费的下一个月,手术量同比增长200%,还处于一个持续增长过程中。”徐进介绍道。

医保支付的催化对于手术机器人至关重要。以日本为例,自2018年4月,日本新增12种使用机器人补助的内视镜手术进入保险覆盖范围内,其中还包括胃癌、大肠癌、肺癌等手术。在医保助推下,日本前列腺切除术的机器人手术占比从2013年17.26%一跃增至2019年71.59%。

归根结底,这背后是一笔经济账,即手术机器人的获益程度能否覆盖其高昂成本?汤浩认为,手术机器人在临床中提供精准、安全的价值是有目共睹的,只要把成本降到一个市场普遍能接受的价格,放量或指日可待。

从天智航的动作也不难看出其在降低生产成本的雄心。2017年投资法国 SPW公司,涉足脊柱医用耗材业务;2018 年投资美国 GYS 公司和美国 Mobius公司,参与移动CT领域,通过股权投资上下游企业,天智航有望打通产业链,以此降低生产成本。

此外,骨科手术机器人技术研发计划、骨科手术机器人运营中心建设项目及营销体系建设等方面一直在稳步推进中。

降低生产成本,找到第二曲线担当增长引擎已成为企业们的“明路”。众所周知,手术机器人的收入来源一般分为三个部分:系统、耗材及服务。2020年,耗材类收入占直觉外科总收入的56%,设备收入占比27%,服务费占比17%。

短期看系统,中期看耗材,长期看服务已成为业内心照不宣的默契。从天智航公布的2020年业绩来看,2020年公司实现营业总收入1.4亿元人民币,来自于骨科手术导航定位机器人的营收约为1.12亿元,占总营收的比例超过八成。手术中心专业工程、配套设备与耗材、技术服务等业务仍有较大增长空间。

有些产业是需要积累沉淀的。即便是直觉外科,2000年于纳斯达克上市,在还没成为手术机器人的“神话”之前,业绩持续低迷了好多年,直至2004年才首次实现盈利。天智航与21世纪初的直觉外科境况有些类似,同样需要漫长的市场培育期。“企业发展有它自身的规律,快速催熟也不符合产业发展的路径,只能通过多种措施提升装机量与手术量并收窄亏损,早日盈利回报投资者是我们既定的目标”徐进如此说道。

潮涨潮落,唯价值永恒。当资金的热潮褪去,一些坚定的投资人依然并行,“手术机器人具备长期价值以及潜在的超额利润。”在被问及为何投资手术机器人赛道,汤浩如此回答道。

不耽于企业年报、季报中的一城一池,需要在更长的时间和更大的环境生态中来等待手术机器人的“蜕变”。