第三方医学检验实验室也叫独立医学实验室(Independent Clinical Laboratory,ICL),按理说这应该是我比较熟悉的一类医疗机构,因为我在第三方医学检验实验室工作过。金域医学、迪安诊断、达安基因算得上第三方医检实验室中的代表,ICL龙头企业当中,艾迪康也是一个挺有话题性的ICL企业,有过“三闯”IPO的经历,最近一次的IPO申请已经通过了,应该也快上市了。不过我发现,虽然同样是第三方医学检验实验室,大家的认知中金域、迪安、艾迪康似乎更符合ICL的形象,像华大基因、贝瑞和康虽然核心业务也都包含ICL,但很多人讨论ICL的时候,容易忽视它们的存在。可能达安、华大做特检居多,特检毕竟是近些年才兴起的。这两天在学习ICL的过程中,莫名觉得有点吃力,我以为这是我熟悉的行业,但可能我熟悉的只是一个个企业名字,还有基本的市场格局。对于ICL行业的发展逻辑,在写这篇文章之前,其实我并不了解。

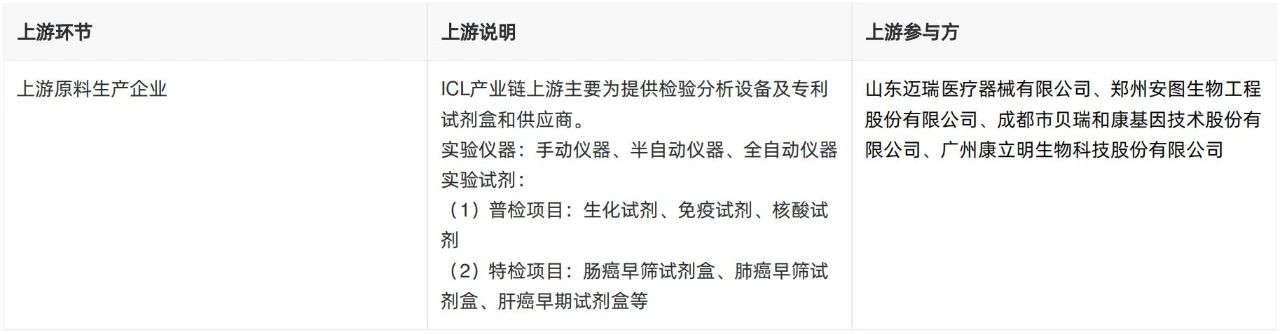

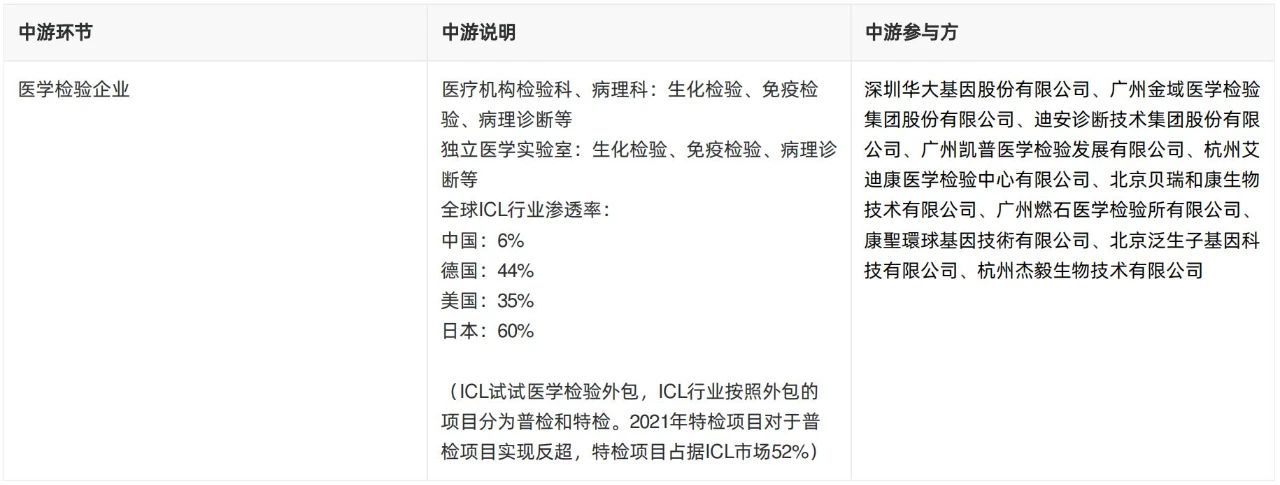

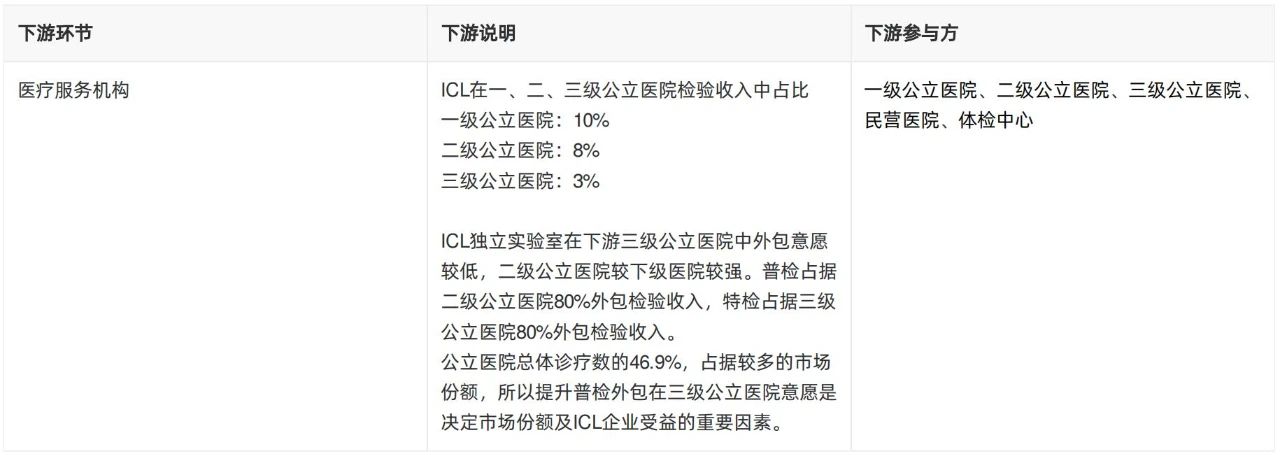

临床诊断检测是在实验室进行的医疗检测,旨在提供有关某一人士健康状况的资料。这一资料可协助医生针对病患护理作出精确及个人化的诊断决策。根据Frost & Sullivan的资料,大约70%至80%的临床决策乃以某些形式的实验室检测为基础。此外,临床检测亦能够协助制药及生物技术公司研发新药及疫苗,支持私营企业雇主检测其雇员的酒精及药物滥用情况,并帮助保险公司评估与申请人健康状况有关的风险。临床诊断检测通常由三类提供商进行,即医院实验室、第三方医学检验实验室及其他(如医生办公室、疗养院及门诊手术中心),其中,就收益及检测量计,医院实验室为最大的医学检验服务提供商。医院实验室通常仅为其自身住院病人提供检测,而另一方面,ICL独立于医院,自大量医院及研究机构接收样本进行分析。相较于医院实验室,ICL的规模通常较大。ICL通常拥有更先进的设备及技术上更训练有素的实验室人员,使得样本能够以更具成本效益的方式进行专业检测及大量测试。根据Frost & Sullivan的资料,医院实验室的测试目录通常拥有约800项测试项目,大部分为普检项目,可满足一家医院就诊患者的基本诊断需求,而ICL通常能够提供检测1,000多项测试项目,包括涵盖专业特检在内的各种检测类型。像金域医学这样的头部ICL企业,能提供的检测项目就更多了,根据金域医学2022年年报显示,金域医学拥有检验技术79类,2022年新开发项目超过600项,在推动产品持续升级迭代的同时,对外提供服务项目总数超过3600项。迪安诊断提供3000余项医学检测项目,包括分子诊断、病理诊断、生化发光检验、免疫学检验、理化质谱检验及其他综合检验等从常规到高精尖的检测项目。2022年,迪安诊断新开检测项目270个。检测项目数据上,表现最好的没想到是艾迪康,截止到2022年年底,艾迪康的检测组合包括4000多种医疗诊断检测,其中包括1700多种普检及2300多种特检。独立医学实验室(Independent Clinical Laboratory)简称ICL,也称第三方医学实验室。一般来说是指获得了卫生行政部门许可行的、具有独立法人资格的、专业从事医学检测的服务性医疗机构。中国ICL行业分为普检与特检,其中普检的客户为公立一级、二级医院;而特检的客户为公立三级医院。普检的检测范围为《医疗机构临床检验项目目录》中规定的检测范围,而目录外的检测范围属于特检的范畴。就技术难度来看,普检的技术难度较特检的技术难度相对较低。行业发展和企业普及便捷。由于ICL业务标准化,在各地开展业务普及较为容易。实验样本的生理特点决定了检验必须快速完成,考虑到单个实验室服务半径相对较小,ICL公司需要达到足够广阔的业务布局以确保辐射范围,实验室的数量和覆盖范围决定了公司的业务渗透率。以ICL行业巨头为例,LabCorp和Quest在21世纪以来,一直推行并购和连锁扩张,先后收购了数家企业,以确保自身业务的覆盖范围。国内外发展差距大。相较于日本、美国而言,中国公立医院是患者的主要流量入口,设备完善。日本、美国和中国的医疗体系倒置的,导致渗透率不能在同一个维度下对比。日本、美国的以小型医疗机构、私人医生为主要患者流量的入口,而这类医疗机构对ICL是天然的依赖,需要病人先去做好检测再进行预约医生看病。而中国公立医院是患者的主要流量入口,设备完善,大多数都能提供检测设备,普检业务外包的可能性较低。普检和特检市场扬长避短、增速发展。普检市场呈现规模化占据龙头地位,特检市场呈现细分赛道高速发展,同时特检种类繁多,形成异质寡头的竞争格局,驱动行业增长。海外ICL市场经过几十年的发展已经相对成熟,2019年全球ICL市场规模已经达到约2,676亿美元,维持约6.5%的行业增速。广阔的检验市场为ICL企业提供了多元化的发展空间。综合化ICL巨头如LABCORP、QUEST凭借规模效应和先发优势牢牢占据龙头地位。特检龙头如MAYO、ARUP同样实现了良好业绩,此外也有CRL(重金属&药物滥用)、NEO GENOMICS(肿瘤)等专注某类细分科室的特检实验室快速突破。根据海外ICL行业格局,中国特检外包的市场未来有望与海外类似,逐渐形成异质寡头的竞争格局,几家头部企业输出差异化的检验项目,各自占据较大份额,共享广阔市场,后进入者或将难以立足。行业动态:随着检验科技的进步和检验需求的上升,中小型医院因资金和技术限制无法提供齐全的诊断服务,而大型医院因业务量等压力无法完全满检验及诊断业务需求。阶段特征:上世纪80年代以前,中国的医学检验服务均由医疗机构的临床实验室及病理科提供。行业动态:独立医学实验室凭借其规模化、专业化的优势接受医院的医学检验业务外包,提升了检验效率及检验水平。1980年代中期,扬州临床检验中心开始提供体检服务。行业动态:随着医疗服务市场的不断开放,一些检验服务中心开始与医院合作,形成单体ICL。1994年,中国第一家ICL成立,附属于一所医学院。2004 年,卫生部在中国举办了第一届ICL研讨会,汇集了中国各地的医学专家、医疗器械及试剂供货商。此后,国内一大批ICL及连锁机构相继成立。阶段特征:仅提供有限的检测,并未规模效益,中国ICL产业开始缓慢发展。行业动态:2009年卫生部印发《医学检验基本标准(试行)》,在医疗机构类别中增设“医学检验所”,确立了第三方医学检验的合法地位。21世纪初,广州金域医学检验中心成为国内第一个被卫生行政部门批准的独立医学实验室。2015 年9 月8 日,国务院办公厅颁布《关于推进分级诊疗制度建设的指导意见》,指导各地就提供诊断及医疗服务推进分级诊疗制度建设。随着该等政策的实施,ICL市场持续增长。2016 年,国家卫生健康委员会颁布《医学检验实验室基本标准和管理规范(试行)》,鼓励发展连锁ICL及应用检验新技术,推动特检市场扩张。2017年后市场竞争逐渐激烈,部分小型医学实验室开始被淘汰,大型医学实验室开始在专业细分领域纵深发展,择优淘劣后第三方检验市场开始走向集中。在医保控费的大背景下,医院的检验科可能变为成本中心,第三方检验机构因其规模化、专业化服务可能在行业中占据更重要的行业地位。2018 年,国家卫生健康委员会出台公立医院医学检验服务可外包予第三方医疗机构的政策,推动ICL市场的进一步增长。为应对2019 年底暴发的COVID-19疫情,政府出台了多项关于规范ICL管理及质量控制系统的规定,以提高其准确性及一致性。2021年3月,国务院颁布《医疗器械监督管理条例》,规定对于国内尚无同品种产品上市的体外诊断试剂,符合条件的医疗机构可以根据其自身实验室的临床需要自行研制,并在合资格医务人员的指导下于其自身的实验室内使用。此条例可被视为对临床实验室自建项目(或LDT)的有利政策。由于需求增加及政策利好,中国ICL的数量自2009年的不足70个增加至2021年的2,100多个。ICL产业链上游主要提供检验分析设备及专利试剂盒,ICL产业链中游主要负责提供独立医学实验室服务,ICL产业链下游主要为医疗机构。上游主要为医学检测设备和试剂生产厂家,ICL上游器械供应商巨头有罗氏、迈瑞等,集中在医学影像领域。上游集中度整体偏高,海外上游检验设备供应商占据较大份额。ICL行业上游的话语权较强,2019年金域医学和迪安诊断的上游采购中,前五大供应商采购额分别达34%、66.2%,其中迪安诊断最大的供应商罗氏,2019年采购金额占当年的总采购金额的52.22%。中国IVD诊断设备和试剂的国产化进程近几年推进很快,迈瑞、迈克、安图等国产厂商逐渐崛起,预计后续随着国产化进程的加速,产业链上游国产化率提高、成本下降,ICL行业上游国产化程度提升,特检的产业链上游分布在专利试剂盒领域。专利试剂盒目前已经有肺癌早筛试剂盒(凯保罗)、肠癌早筛试剂盒(康立明、诺辉)、基因测序(华大基因、贝瑞和康)。ICL行业产业链中游分为普检与特检。提供普检的公司主要有金域医学、迪安诊断、艾迪康、达安基因等。金域医学的市场占有率较高,年检验样本量维持在行业领先水平。衡量普检赛道的主要因素有年检验样本量、合作机构数量、实验室数量、检验收入,通过这些指标可以判断企业的规模化程度。提供特检项目的公司较多,行业呈现异质化龙头格局,主要项目集中在血液病检测、肿瘤检测、神经病学检测、遗传病检测、妇科检测、传染病检测。多数特检企业位于产业链上游,采用与中游独立实验室合作的模式进行检测。衡量特检赛道的主要因素有研发成本、研发技术、检测业务覆盖范围,通过这些指标可以判断企业的技术程度及业务协同作用。下游根据ICL独立医学实验室扣率不同,会影响医院的收入状况,从而影响医院的利润率。以TCT检测为例,患者付费固定为220元,第三方独立医学实验室成本为30-40元,医院自行提供检测的成本在70-80元。当扣率在60%时,第三方独立医学实验室的利润率可以达到77.3%,医院的利润仅有20.5%。当扣率在40%时,第三方独立医学实验利润率达到65.9%,医院利润率升高至47%。由于成本考量,第三方独立医学实验室的利润率基本均高于医院。当医院采用ICL独立医学实验室利润率在20.5%-47%之间,根据扣率不同,利润率会有较大浮动。2016-2020年,中国ICL独立医学实验室行业市场规模(以终端收入计)从11,739.2百万元人民币增至30,694.9百万元人民币,期间年复合增长率为27.2%。预计至2025年,行业市场规模将达到47,946.2百万元,期间年复合增长率为6.7%。ICL相对于医院实验室的独特优势。ICL享有相对于医院实验室的各种优势。首先,ICL为不同背景及需求的医疗终端提供服务。其次,ICL一般较个别医院实验室提供更多的检验项目,满足临床医生广泛的检测需求。第三,通过提供大量的检测服务,ICL可实现规模效益,为医院带来更佳的成本效益。第四,ICL较医院实验室更灵活使用新技术及设备,并往往会更积极地改善其质量控制及招募行业专家,提供更好的检验服务,节省医生与病患的时间。=中国ICL特检市场规模+中国ICL普检市场规模,头豹研究院我个人觉得头豹研究院的这个数据,参考一下就行了。一个是数据有点老了,第二个是近两年ICL行业发展太快了。

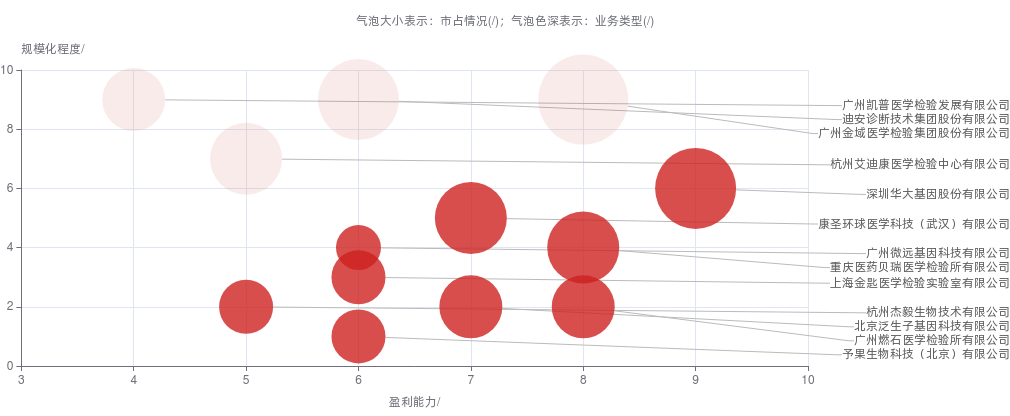

好在2022年各ICL龙头企业年报已经出来了,像金域医学2022年营收是154.76亿,迪安诊断2022年营收是202.82亿,艾迪康2022年营收是48.61亿。三家加起来是406.79亿。如果这三家按占ICL行业市场规模60%计算的话,整个ICL行业2022年市场规模大致是677亿。当然,上面只是一个粗略的估计,要知道像迪安诊断有很大一部分营收是代理收入,不应该计入ICL营收中。另外,这三家的营收当中,还有相当大一部分是新冠相关的,这类营收是不可持续的。如果把新冠业务拿掉,计算出来的市场规模估计得打个对折,三百多亿的样子。ICL普检行业呈现规模化程度较高、利润较低的主要现象,ICL特检行业整体呈现规模化程度较低、利润较高的现象。特检与普检之间并不存在相互竞争的现象。主营业务是普检的企业主要有金域医学、迪安诊断、艾迪康、凯普,主营业务是特检的企业主要有华大基因、贝瑞和康、康圣环球、微远基因、燃石医学、泛生子、金匙医学、予果基因、杰毅生物,分别覆盖不同的领域。普检行业呈现规模化程度较高、利润较低的现象,特检行业呈现规模化程度较低、利润较高的现象。特检与普检并不存在竞争状况,金域医学、迪安诊断等普检行业巨头都已经开始进行注资特检行业的战略布局。根据ICL产业链利润与盈利能力分析,产业链上游毛利率位于50%-65%之间,盈利能力较强,资产负债率低于ICL中游。产业链中游特检行业ROE较高,然而资产负债率与净利率都不可观,因为特检行业属于新兴行业,目前成本增长幅度仍然较高,但盈利能力可观,当行业格局稳定时,预计收入较为可观。普检行业由于已经处于稳定的竞争格局,盈利能力较为一般,需要寻求新的技术突破。X轴——盈利能力:主要多维度参考营业收入、毛利率等,辅助参考ROE、净利率。对于企业进行综合评估后,赋值1-10。Y轴——规模化程度:企业在ICL行业的的技术成熟度和商业化能力以及市场应用等多个方面进行参考。以下列企业为基础进行1-10的赋值。气泡大小——市场占有情况:依照沙利文和头豹研究院的市场占有率数据予以评分,赋值1-10分。气泡深浅——业务类型:依照ICL行业的市场分类,分别对于普检行业的企业赋值5。对于特检行业企业赋值10.主要用于区分普检特检企业,无实义。2022年,公司实现营业收入154.76亿元,同比增长29.58%,实现归属于上市公司股东的净利润为27.53亿元,同比增长24.02%,净利率17.78%。实验室布局:金域医学已在内地及香港地区建立了38家中心实验室,拥有遍布全国的远程病理协作网,服务网络覆盖全国90%以上人口所在区域,并以香港为桥头堡,服务粤港澳大湾区以及“一带一路”沿线国家和地区。研发团队:金域医学注重搭建国际化高端化人才和团队,拥有超过1200名科研人员,海内外知名专家200余人,其中从海外归国学者30余人,并成立了由钟南山院士担任主席,曾溢滔、陈润生、侯凡凡、谢晓亮、陈晔光、谭蔚泓、张学等7位院士担任顾问。平台服务:金域医学拥有全球领先的肾脏病超微病理诊断中心、对接国家级平台的呼吸道病毒诊断研究中心,获批建立了医学检测技术与服务国家地方联合工程实验室、国家级的博士后科研工作站、广东省院士工作站、广东省企业重点实验室等国家、省部级的研发机构和研发平台。迪安诊断2022年总营收达202.82亿,同比增长55.03%,实现归属于上市公司股东的净利润为14.34亿元,同比增长23.33%。肿瘤业务:迪安诊断的优势学科是肿瘤诊断业务。迪安诊断肿瘤学科下设血液病诊断中心、肿瘤高通量基因检测中心、肿瘤防治筛查中心,为肿瘤患者、高危人群和健康人群,以及相关领域研究人员,提供科学专业的分子诊疗及科研服务解决方案。战略合作:迪安诊断专注于诊断技术平台创新,与约翰•霍普金斯大学、罗氏、西门子等多家国际知名机构达成战略合作。与国内众多体外诊断机构合作打通渠道,建立了覆盖浙江、北京、广东、云南、新疆等地区各等级医疗机构的产品销售与服务体系,代理产品来自罗氏诊断、梅里埃、希森美康、伯乐等国际领先厂商。两大平台:依托诊断服务、健康管理两大业务平台以及采样点网络建设,打造医生端、用户端,方便对出院患者开展健康管理,患者出院后可以应用医生制定的随访方案进行定期随访,就近在迪安采样点进行采样,数据实时同步给医生,实现对身体指标的持续监测。艾迪康为中国三大独立医学实验室(或ICL)服务提供商之一。过去三年,总收益由2020年的人民币27.42亿元增至2022年的人民币48.61亿元,复合年增长率为33.1%。物流网络覆盖广,时效高。艾迪康医学检验中心在全国范围内(除港澳台外),共计3014个县(区),物流已经覆盖1520个县(区),实验室所在地的样本可实现12H送达实验室,外包物流最快可实现当日达。物流网络覆盖30个省、自治区、直辖市30个。物流服务人员1300余人。全面的检测技术平台及检验项目支持。艾迪康丰富的检验经验、全面的检测技术平台及丰富的检测项目将为广大医疗机构提升检验检查水平与医技能力。艾迪康依托现有的100+战略合作伙伴资源,可为实验室提供国内外先进检验设备和一揽子试剂耗材整体解决方案,解决实验室仪器设备不足、试剂耗材使用订购不合理的问题,在提升医院技术平台与检测项目多样性的同时为医院降本增效,建立安全、可追溯的全方位技术平台服务体系。丰富的第三方独立医学检验实验室行业经验和运营能力。艾迪康成立于2004年1月8日,是浙江省第一家独立医学实验室,也是全国跨地区连锁经营的独立医学实验室,具有丰富的医学检验实验室行业经验及为医院客户合作的经验。公司具有丰富的实验室建设和运营经验,可提供不同类型实验室的规划设计服务,同时提供建设完成后实验室的整体全流程协同运营服务,用数据驱动临床路径的优化,保障医疗安全和医疗质量。今天迈瑞医疗的年报出来了,看到很多朋友都在表示惊叹。2022年,迈瑞医疗的三大主营业务增长幅度均与公司整体业绩增速同频:生命信息与支持业务实现营收134.01亿元,同比增长20.15%;体外诊断业务实现营收102.56亿元,同比增长21.39%;医学影像业务实现营收64.64亿元,同比增长19.14%。意味着迈瑞医疗仅仅是体外诊断业务营收就突破百亿了,这个百亿是中国IVD企业真正历史性的突破,它的含金量也是非常高的,因为这个百亿是没有多少新冠业务的。迈瑞虽然没做新冠,但是通过新冠把一些之前做不进去的医院做进去了(尤其是国外),大大扩充了销售渠道。我记得李西廷好像说过,新冠疫情为迈瑞的发展节省了20年时间。疫情结束后核酸抗原项目消失了,急诊设备市场仍然存在。三年疫情下来,ICL牢牢站稳了脚跟,POCT仿佛在走下坡路了,很有意思。逻辑也是类似的,普检、特检的市场仍然在,再加上集采、老龄化都是利好ICL的。POCT暂时没看到什么利好的出来,也可能是我没留意吧。最大的市场抗原消失后,很难有同类持续稳定的市场替代。特检的想象空间就足够大,而且是稳定的。所以真正的发展机遇不是你赚了多少钱,而是你通过这个机遇实现了多大程度的战略升级。钱可以买到很多东西,但却很难买到发展机会,好的发展机会可能十年难得一遇,错过了就只能等下次了。

但如果永远只是停留在赚钱的层面,可能一次次机会过去了,你永远都还只是停留在艰难度日的阶段,因为内在实力没有增长,赚钱唯一的意义就只是吃饭。

所以中国的IVD企业,需要向迈瑞医疗学习的东西很多。ICL行业目前只是接着政策的东风发展向好,未来想要真正站上一个新的台阶,依然需要苦练内功,实现新的战略升级。